史幸便り

Vol.42 賢く住宅を建てる節税対策の工夫!

待ったなしの環境問題から、もう一度住宅性能を問い直す時代に。

消費税の10%へのアップと共に相続税が来年1月1日から大幅アップ!

2014年07月24日更新

■市街化地域や商業地域なら【併用住宅】がお勧め。

もしも現在の住宅が商業地域や市街化地域等の立地条件の良い場所に有る場合は【併用住宅】も選択肢に入れて下さい。

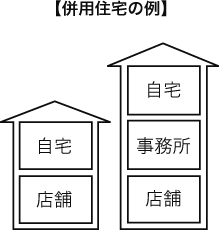

併用住宅とは、住居部分と業務部分が併存し、ハッキリと区分されていない住宅のことです。ご自分の事業の為の店舗や事業所として活用したり、店舗や事務所として賃貸が出来れば、家賃収入の収益分で住宅ローンを返済する事が出来、新居と共に新たな収益源を確保することも可能になります。

この様に、いま収益を生み出す資産として住宅の取得を検討する方が増えています。

例えば3階建て住宅を建てて、最上階を自分の住宅とし1・2階部分は店舗や事務所として貸して収益を得、将来はこの部分のリフォームを行って、子世帯との二世帯住宅にすることを視野に置いて【併用住宅】を建てる方も多くなっています。子世帯との同居には、まだ時間がある場合、その間に立地を利用して建築資金を回収してしまうという合理的な考え方です。

■【併用住宅】は、税金の軽減措置が受けられる。

住宅や宅地は固定資産税や都市計画税など継続的にコストが掛かりますが【併用住宅】の場合は、固定資産税や相続税などの軽減措置があるなど税制面でもメリットがあります。

また、併用部分に関するローン利息や建物・設備の減価償却費、賃貸の募集などにかかる経費などが計上でき税務上でも有利になります。

但し【併用住宅】にする場合は、立地の条件を見極めたり、店舗や事務所として賃貸できるかどうか、リスクの見極めが必要です。計画性と目的を明確にすることが重要で借り手が無ければ計画倒れになります。

■二世帯住宅なら【小規模宅地等の特例】の活用。

2015年1月1日からの相続税の増税対策として、都市部を中心にして土地の評価額が高額になる場合も「二世帯住宅」の建築が有利になります。

二世帯住宅を建てて親と同居している場合、一定の条件を満たせば相続時の不動産資産の評価額を8割まで圧縮することが可能になります。

昨年度の税制改正で自宅土地の評価が8割減額できる対象面積の上限が「240平米まで」から「330平米まで」に大幅に引き上げられます。

この【小規模宅地等の特例】は、相続人と被相続人の同居が前提で、改正によって親子の居住スペースが建物内で繋がっている必要が無く、多様な二世帯住宅が造りやすくなっています。

但しこの特例は、相続開始前3年以内の贈与により取得した住宅地等や相続時精算課税に係わる贈与により取得した宅地等については適用を受けることは出来ません。【小規模宅地】等の特例については、重要な問題ですから再度、詳しくご紹介したいと思います。今回は相続税対策としてこの様な特例が有ることを認識しておいて下さい。

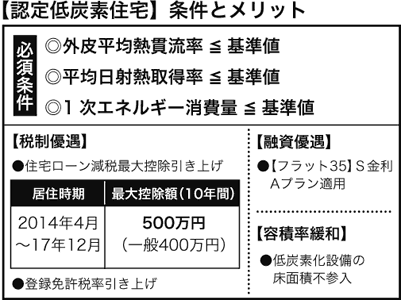

■税制・融資の優遇がある【認定低炭素住宅】。

低炭素住宅とは、二酸化炭素の排出量の少ない住宅で断熱・気密性に優れ、結露を発生させない防露性と空調や照明、給湯設備にも効率的な利用の配慮がなされた住宅です。

基準が認められた【認定低炭素住宅】は税制・融資に関する特例措置が受けられます。住宅ローン減税では10年間の最大控除額が一般住宅に比較すると100万円上乗せされます。登録免許税の税率も引き下げられ、「フラット35」s (金利Aプラン)の適用となるので借り入れ当初の10年間は、金利が「フラット35」よりも0.3%も引き下げられます。

■暮らしの価値を高める【スマート・ハウス】。

新築するならば価値のある住宅を建てるべきです。太陽光発電や家庭用燃料電池(エネファーム)、蓄電池等の創エネ設備や家庭の電力使用を(HEMS)住宅用エネルギー管理システムで管理し、電力会社からの電力のみに頼らず、災害にも強い住宅を【スマート・ハウス】といいます。

将来的には地域のエネルギーマネージメントシステムと結合し新しいエネルギー社会が構築されます。この場合、最も重要なのは現状の設備の搭載ではなく、その時に求められる設備を受け入れる柔軟な拡張性です。

史幸工務店の住宅は全ての設備機器を受け入れる柔軟性を備えた、住宅そのものが高性能な省エネルギー住宅です。